信息价中的运杂费详解:定义、计取规则与实际应用

【导读】在建筑工程造价管理中,材料和设备的运输及相关杂项费用(即运杂费)是构成综合价格的重要组成部分。这些费用直接影响到项目的总成本,因此准确理解和合理计取运杂费对于控制工程造价至关重要。

在造价管理中,材料和设备的运输及相关杂项费用(即运杂费)是构成综合价格的重要组成部分。这些费用直接影响到项目的总成本,因此准确理解和合理计取运杂费对于控制工程造价至关重要。

一、运杂费的定义与构成

1、基本定义

运杂费是指材料或设备从供应地点运至工地仓库或指定堆放地点所发生的全部运输及相关杂项费用。它包括以下几个主要部分:

运输费:这是根据运输距离、货物重量或体积计算的运费。运输方式可以是陆运、海运或空运等。

装卸费:指材料在装车、卸车以及搬运过程中的费用。装卸作业通常需要人工和机械设备的配合,因此这部分费用也是不可忽视的。

其他杂费:除了运输和装卸费之外,还包括保险费、保管费、包装费、路桥通行费、调车驳船费等。这些费用虽然相对较小,但在某些情况下可能会对总成本产生显著影响。

运杂费作为工程造价信息价的一部分,通常包含在政府造价部门发布的综合价格中。

运杂费反映了社会平均水平,是编制预算时的重要参考依据。然而,在实际项目中,由于运输距离、市场波动等因素的影响,运杂费的具体数额可能会有所调整。

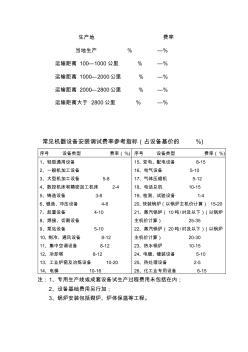

二、运杂费的计取规则

1、标准运距

大多数地区(如四川省)规定,信息价中的运杂费仅涵盖15公里以内的短途运输及装卸费。如果实际采购距离超过15公里(直线距离),超出部分的费用需要另行调整。例如,在公路工程中,运杂费可能按价格单独计算,并区分含税价与除税价。

这种设定是为了确保预算编制时的公平性和合理性,同时也为实际结算提供了灵活的空间。

2、结算依据

尽管信息价提供了运杂费的标准参考值,但实际结算时仍需结合的具体约定。例如,施工合同中可能会明确规定超距部分的费用追加方式,如根据《施工合同司法解释》第19条的规定进行调整。因此,在签订合同时,明确运距标准及超距调整方式非常重要,可以有效避免结算争议。

3、税务处理

运杂费计入材料采购成本,若取得增值税抵扣凭证,可计算进项税额。这意味着,企业在支付运杂费时,如果能够获取合法的,可以在后续的税务申报中抵扣相应的税款,从而降低实际支出。

三、特殊情形与注意事项

1、设备运杂费

设备运杂费除了包括上述的运输费、装卸费和其他杂费外,还涵盖了采购运输保险等费用。设备运杂费的计算方法与材料运杂费类似,但由于设备的价值较高且运输过程中风险较大,通常需要单独核算,并购买专门的运输保险以保障安全。

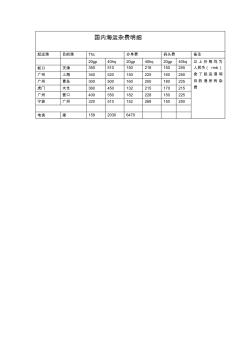

2、区域差异

不同省市对运杂费的计算标准可能存在差异。例如,乐山市明确规定信息价包含运杂费、运输损耗费等四项成本。因此,在跨区域施工时,必须详细了解当地的计价标准,以确保预算编制的准确性。

3、对工程造价的影响

在偏远地区或长距离运输项目中,运杂费可能占材料总成本的较高比例。因此,在项目初期的成本估算阶段,应重点核算运杂费,并考虑优化运输方案以降低成本。例如,可以通过选择更近的供应点或采用更为经济的运输方式来减少不必要的费用支出。

四、实际应用建议

1、合同约定

为了避免结算时出现争议,建议在签订施工合同时,明确运距标准及超距调整方式。合同条款应详细规定如何处理超出标准运距的部分,确保双方对费用调整有清晰的认识。

2、动态调整

工程造价信息价通常会根据市场情况每月更新一次。为了及时反映运输市场的波动,建议定期关注信息价的变化,并据此调整预算和结算方案。

3、成本控制

在实际操作中,优先选择15公里以内的供应点,或者优化运输方案以降低超距费用。通过合理的规划和管理,可以有效控制运杂费,进而降低整个项目的总成本。

五、运杂费的税务处理与增值税抵扣

在工程项目中,运杂费作为材料采购成本的一部分,其税务处理直接关系到企业的成本控制和利润水平。根据现行增值税政策,企业支付的运杂费如果取得了合法的增值税专用发票,可以作为进项税额进行抵扣。

1、取得增值税发票:企业在支付运杂费时,应要求供应商提供增值税专用发票。发票上应注明详细的金额、税率和税额。

2、认证与抵扣:收到发票后,企业应在规定的时间内通过税务系统进行认证,并在申报增值税时进行抵扣。这样可以减少企业的实际税负,提高资金使用效率。

需要注意的是,不同类型的运输服务适用的增值税税率可能有所不同。例如,公路运输服务适用9%的税率,而服务则适用9%或6%的税率。企业在核算运杂费时,应根据实际情况选择合适的税率进行抵扣。

下一篇:

无推荐阅读

- 住房城乡建设部适老建筑与环境重点实验室学术研讨会在京举办

- 广东住建厅关于加强房屋市政工程施工安全风险分级管控和隐患排查治理工作的通知

- 广州住建局关于继续实施广州市旧村庄全面改造成本核算办法的通知

- 祝贺!中建普联参赛项目荣获2024年“数据要素×”大赛广东分赛交通运输赛道特等奖

- 关于举办第二十一届中国国际住宅产业及建筑工业化产品与设备展览会的通知

- 2024第四届北京国际工程采购大会暨工程建设供应链博览会

- 喜报!中建普联获得广州市建筑业“建联杯”第一届掼牌(掼蛋)比赛团队季军!

- 广州市数字金融协会及10家投资机构代表一行莅临中建普联调研交流

- 商品房市场销售下滑现象解读:需求释放与市场调整

- 广州市市政服务管理局、广州数交所领导一行莅临中建普联调研指导工作